大手3社(KDDI・NTTドコモ・ソフトバンク)の概要

通信業界は莫大な設備投資をして成り立つ事業です

つまり、参入障壁がとても高く実質的な独占状態にあります

この3社以外のキャリアを使っている人を探す方が難しそうです

え?格安SIM使ってるって?

実は格安SIMも回線自体は大手3社いずれかの回線を使っているんです

ビジネスモデルが非常に優秀であるため、利益を生み出しやすく非常に安定しています

配当金を重視する投資家にとって選択肢の一つに成り得るのではないでしょうか

今回は大手3社のうち、最も長期保有に適している銘柄がどれか、比較・分析していきます

大手3社の概要をさらっと見ていきましょう

- KDDI・NTTドコモ・ソフトバンクの3社比較

-

- 通信業界は独占状態で安定的な利益を創出

- 3社とも盤石な財務基盤を有する

- 安定的な配当が期待できるランキング

-

- 1位:NTTドコモ

- 2位:KDDI

- 3位:ソフトバンク

KDDI

※写真はKDDIのHPより

日本電信電話から分離するかたちで1953年に設立された国際電信電話株式会社を前身として、

2000年に複数企業が合併するかたちでKDDIが発足されました、時価総額は7.4兆円です

KDDIも元々はNTTだったんですね!

KDDIのHPに詳しい沿革が記載されています、読むと結構面白いです

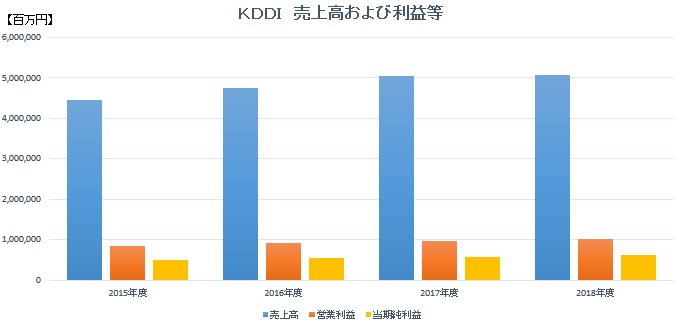

売上高や利益等

※数字は財務ハイライト(KDDI)より

売上高は安定して4~5兆円を推移しており、収益力が垣間見えます

また、莫大な利益が安定的に創出されていることが分かりますね、非常に安定しています

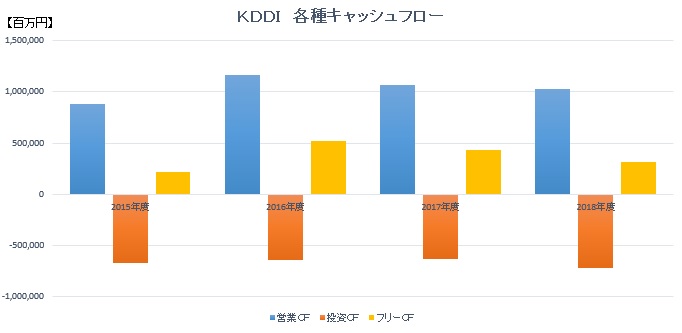

各種キャッシュフロー

キャッシュフローも非常に安定しています

営業CF・フリーCFがプラスを推移しており、盤石です

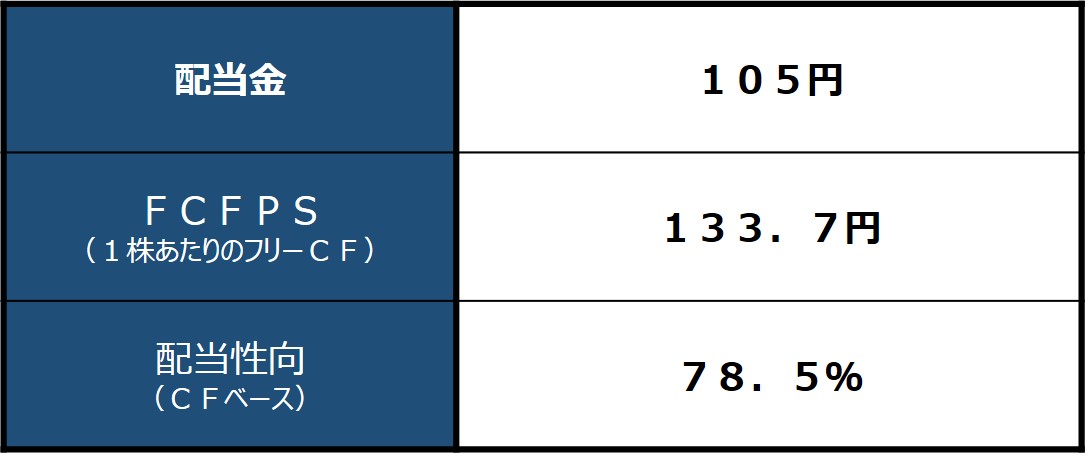

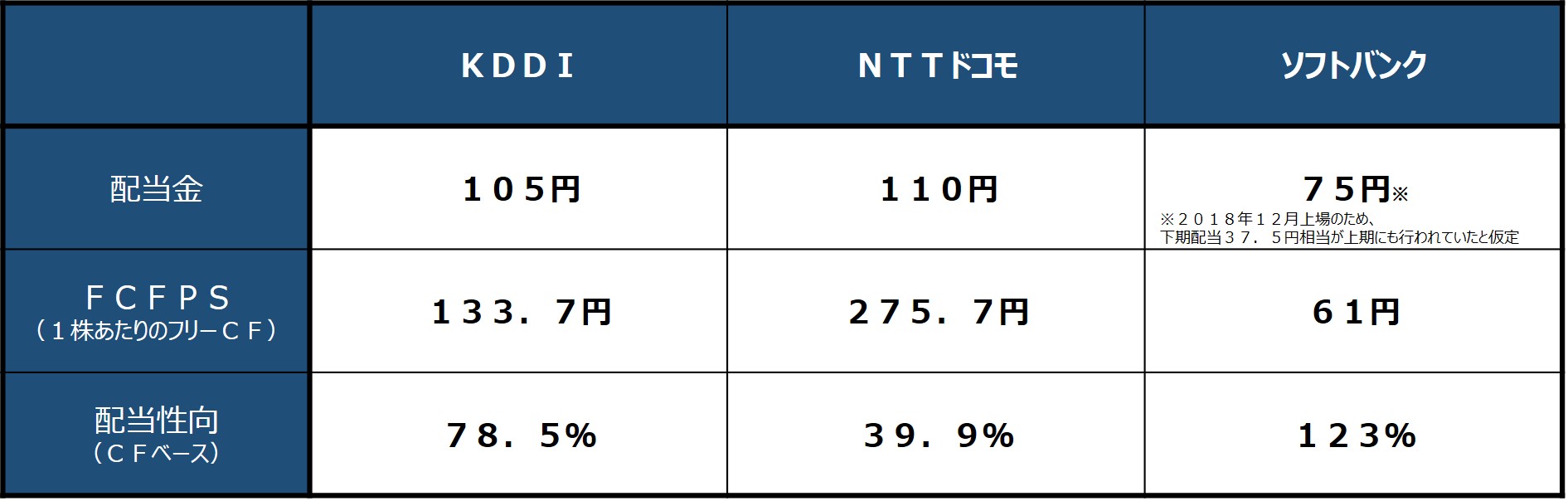

配当金・FCFPS・CFベースの配当性向

FCFPSとは、1株あたりのフリーCFの意味です

配当性向を簡単に説明すると、配当の頑張り度みたいな感じでしょうか

配当が利益に対してどのくらいの割合かを表す指標です

配当性向が低い⇒まだまだ配当を出す余力があるって意味です

KDDIの場合は、FCFPSの133.7円に対して105円の配当金を出していることから、CFベースの配当性向は79.5%となっています

KDDIにとって、105円の配当を出すのに79.5%の頑張り度が必要ってことですね

あと20%くらいは頑張れる(増配の余地がある)と言えなくもないですが、現状の配当金でも結構ギリギリな印象です

NTTドコモ

※写真はNTTドコモのHPより

日本電信電話の出資を受けるかたちで1992年にNTTドコモが設立されました、

現在の時価総額は10兆円です

NTTドコモのHPに今までのサービスの歴史とともに紹介されています

売上高や利益等

※数字は財務ハイライト(NTTドコモ)より

売上高はKDDI同様、安定して4~5兆円を推移しており収益力は抜群ですね

また利益に関してもKDDI同様、莫大な利益が安定的に創出されていることが分かりますね、非常に安定しています

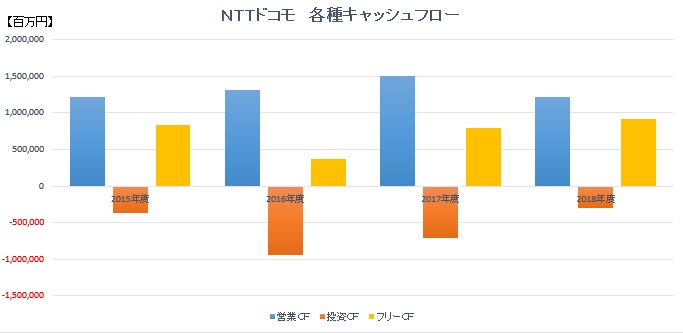

各種キャッシュフロー

キャッシュフローベースで改めて見ると、営業CF・フリーCFともにKDDIよりも圧倒的に創出されていることが分かります

文句の付けどころがないほど盤石で、やはり通信事業はかなり安定した業績が期待できるといえそうです

FCFPS・配当金・CFベースの配当性向

NTTドコモにとって、110円の配当を出すのに39.9%の頑張り度が必要ってことですね

あと60%くらいは頑張れる(増配の余地がある)と言え、まだまだ余裕な印象ですね

ソフトバンク

※写真はソフトバンクのHPより

KDDIとNTTドコモが国営企業をベースにしていたのに対し、ソフトバンクは完全な民間企業です

ソフトバンクとしては2018年に上場しました、現在の時価総額は7.2兆円です

ソフトバンクのHPに記載がありますが、多くの合併や吸収が繰り返されていることが分かります

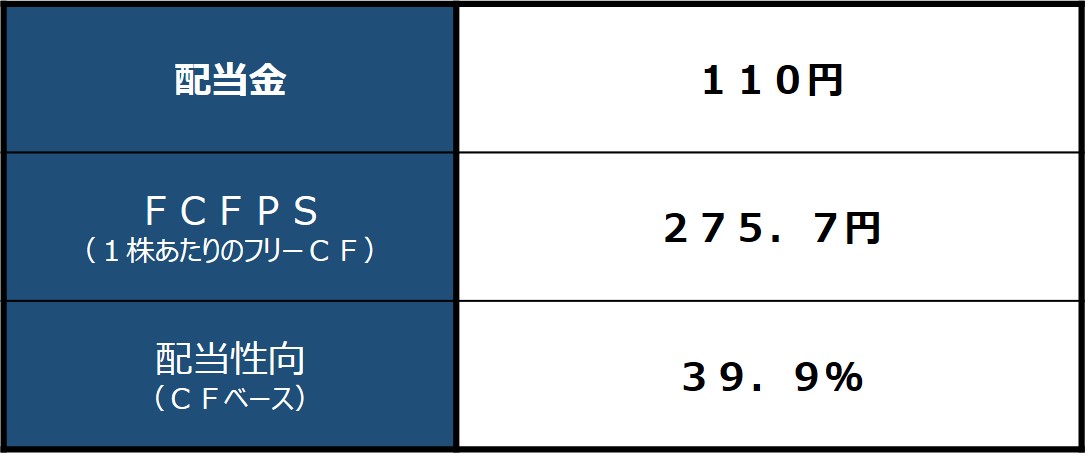

売上高や利益等

※数字は財務ハイライト(ソフトバンク)より

ソフトバンクは2018年上場ということで、2018年以降のデータから記載しています

売上高は3.5兆円前後で、NTTドコモやKDDIに次ぐ規模になっています

また利益も安定的に創出されていることが分かります

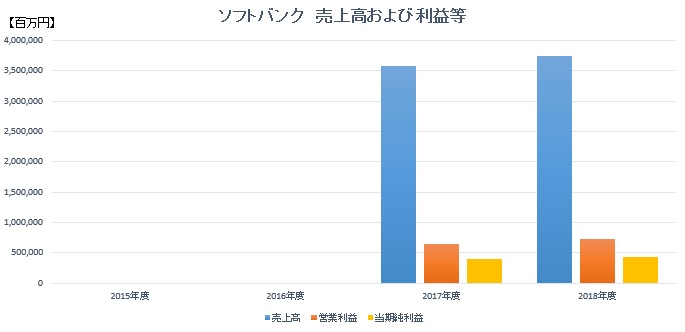

各種キャッシュフロー

営業CF・フリーCFともに安定して推移しています

こちらも規模的にはNTTドコモ、KDDIに次ぐ規模ですね

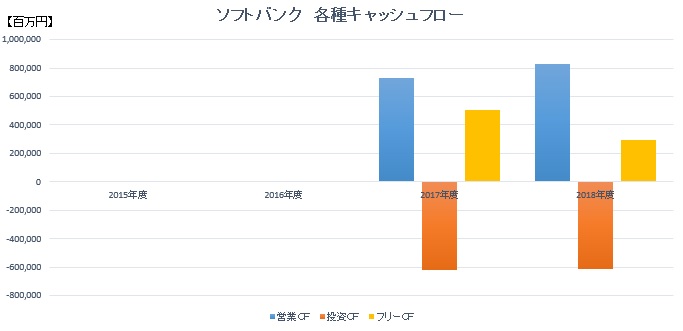

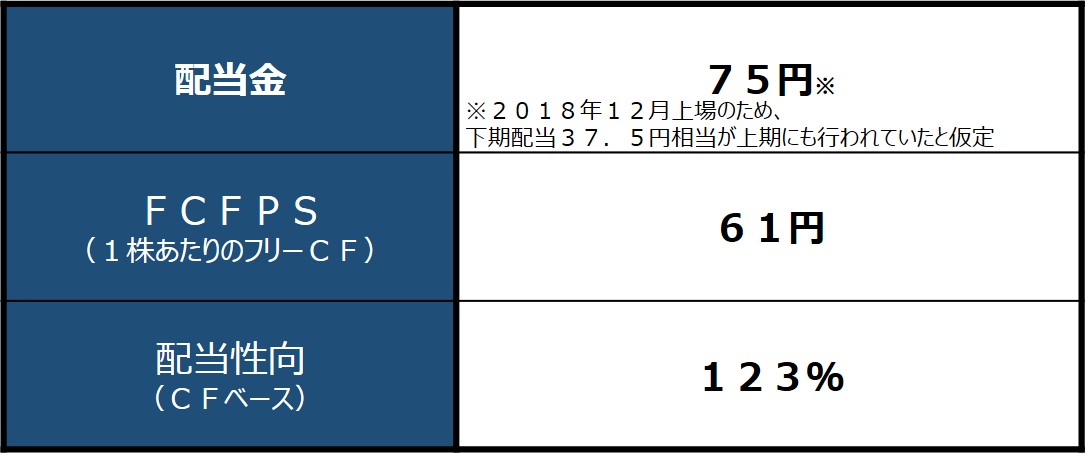

FCFPS・配当金・CFベースの配当性向

ソフトバンクは2018年12月に上場したため、配当金については、上期にも下期と同じ配当が行われていたと仮定した表となっています

配当金は仮定を基に75円と想定しています

FCFPSが61円のため配当性向は123%であり、100%を超えた頑張り(=無理をしている)となっています

あくまで仮定が入っているため厳密には分かりませんが、かなり無理をしている状態であり

このペースで配当を出し続けることは難しそうです

大手3社比較

KDDI・NTTドコモ・ソフトバンクをそれぞれの指標で比較してみます

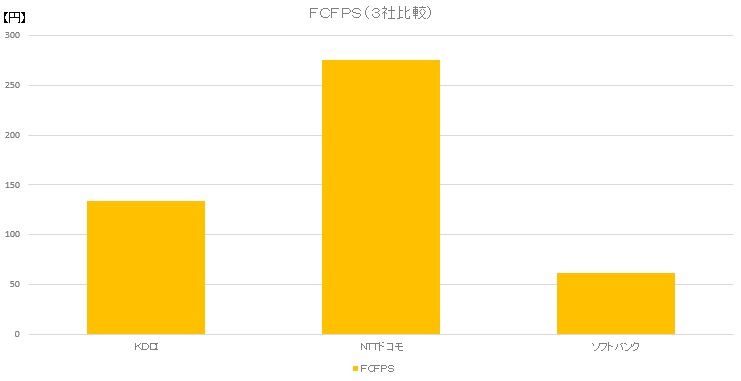

FCFPS比較

1株当たりのキャッシュフローが多いのは、ソフトバンク<KDDI<NTTドコモの順となっています

その差は結構あって、ソフトバンクと比べるとKDDIは2.2倍、なんとNTTドコモは4.5倍のフリーCFを生み出しています

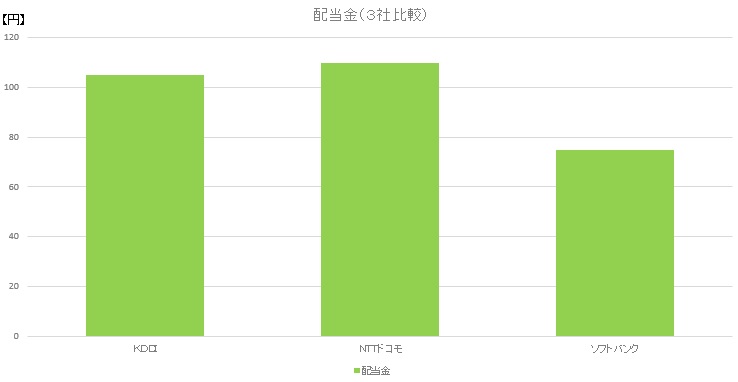

配当金比較

配当金はソフトバンク<KDDI<NTTドコモの順に多くなっています

ソフトバンクは一部仮定が入っていますが、それでもKDDI、NTTドコモは配当金を多く出していることが分かりますね

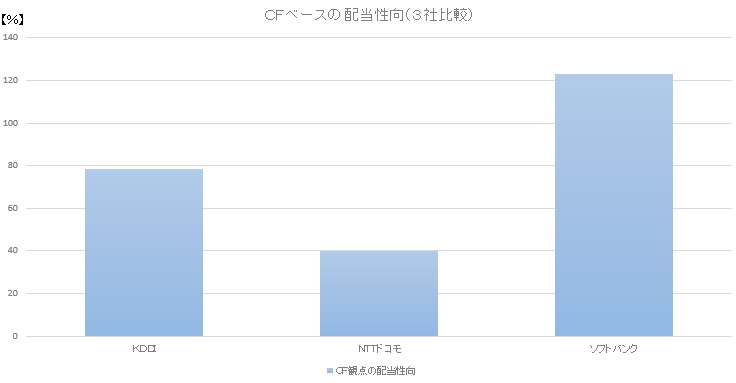

CFベースの配当性向比較

配当性向は頑張り度であるため、ソフトバンク<KDDI<NTTドコモの順で余裕があると言えます

まとめ

以上の結果より安定した配当金が期待できる観点でいうと、以下の順位になります

- 1位:NTTドコモ

- 2位:KDDI

- 3位:ソフトバンク

今回は通信業界大手3社(KDDI・NTTドコモ・ソフトバンク)を業績や配当金の安定性の観点から分析・比較してみました、参考になれば嬉しいです!

ではではっ

- KDDI・NTTドコモ・ソフトバンクの3社比較

-

- 通信業界は独占状態で安定的な利益を創出

- 3社とも盤石な財務基盤を有する

- 安定的な配当が期待できるランキング

-

- 1位:NTTドコモ

- 2位:KDDI

- 3位:ソフトバンク