フェーズ2に向けて成長が期待できる銘柄を選定中

フェーズ1の東京電力買い増し戦略について、目標達成に近づくことから

そろそろ次のフェーズを見据えて、成長が期待できる銘柄を調べています

今後気になった銘柄について、調べた情報を

自分自身の備忘も兼ねてまとめておきます

株式会社いつもの基本情報

今回は株式会社いつも(7694)について、銘柄分析を行いたいと思います

先に結論を以下に記載しておきます

- 今後市場の拡大が見込めるECの総合支援を手掛けている企業であり、

ビジネスモデルが優秀であることから今後も高い成長性が期待できる - 一方で、懸念事項としては、SK-IIの解約に伴う来期以降への影響度合いと

ECマーケティングサービスの売上連動型契約の動向について見極める必要がある - 2022年3月期は成長加速に向けた積極投資を行っているため、

EPSやPERをはじめとする各指標は、表面上悪化していることに留意が必要

(EBITDAは前期比約40%増加の予定) - 時価総額が100億円程度であり、さらなる成長が見込めることや

上場から間もない(2020年12月上場)ことから、中長期的な観点で成長が楽しみな銘柄

事業内容

株式会社いつもの事業内容を説明します

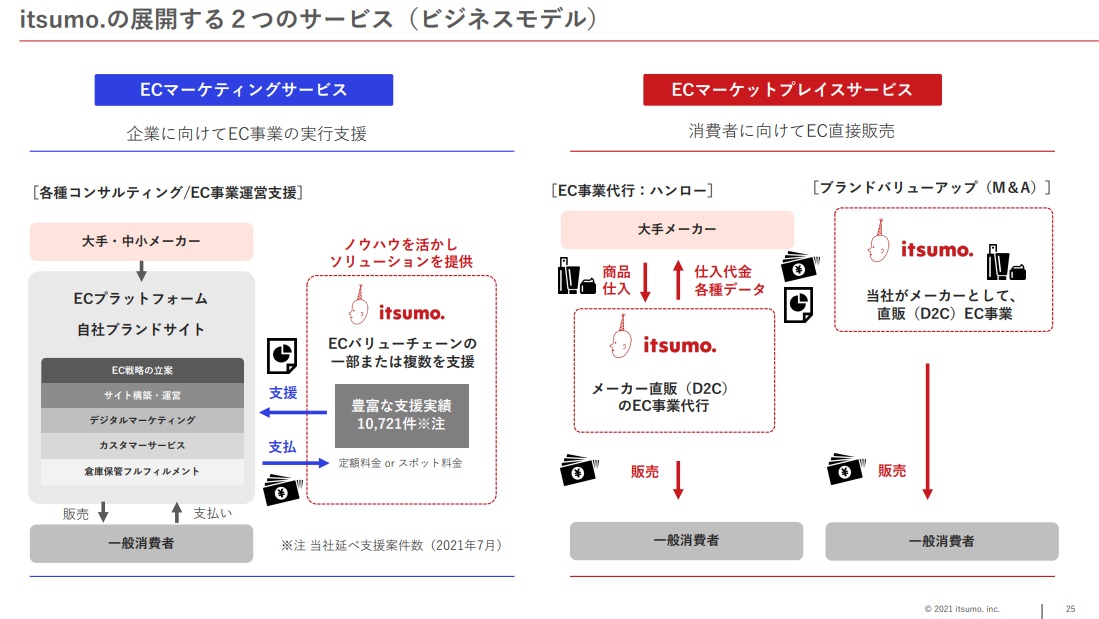

以下のスライドに説明があるように、大きく分けて2つの事業を行っています

それぞれ簡単に説明していきます

ECマーケティングサービス

1つは、ECマーケティングサービスというEC事業に関するコンサルや運営支援を行う事業です

10,000件以上の豊富な実績がありノウハウを活かした支援を行っており、

非常に高い利益率を誇ります(2022年3月期2Qでは売上総利益率約70%程度)

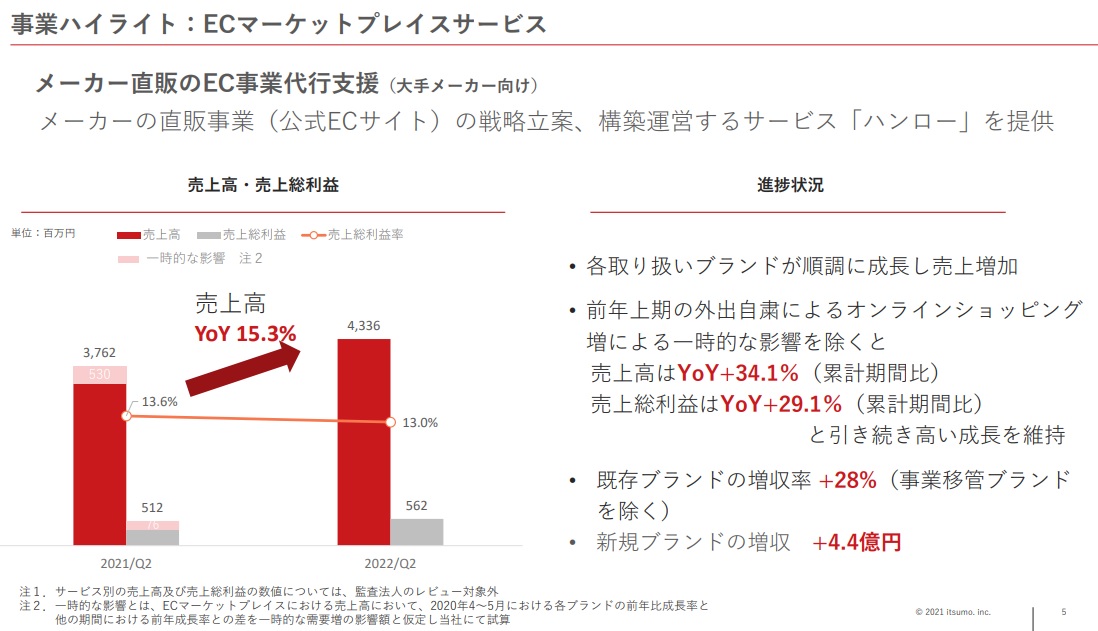

ECマーケットプレイスサービス

もう1つは、ECマーケットプレイスサービスで、簡単にいうとEC事業代行です

メーカーから株式会社いつもが商品を仕入れて、株式会社いつもが商品を売るようなサービスです

また、近年はEC事業代行に加えてM&Aを行い、株式会社いつもがメーカーとしてEC事業を行う

ブランドバリューアップもECマーケットプレイスサービスに分類されています

売上総利益率はECマーケティングサービスには及ばないものの、非常に大きな売上高が期待できます

業績推移

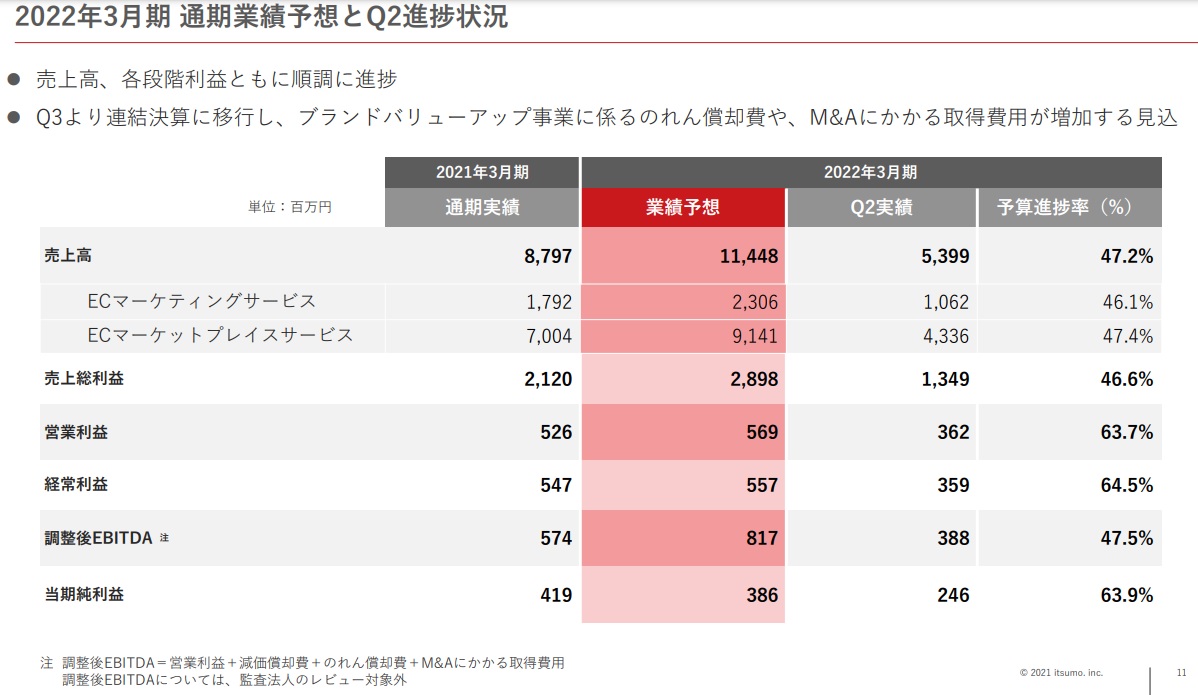

業績推移について説明していきたいと思います

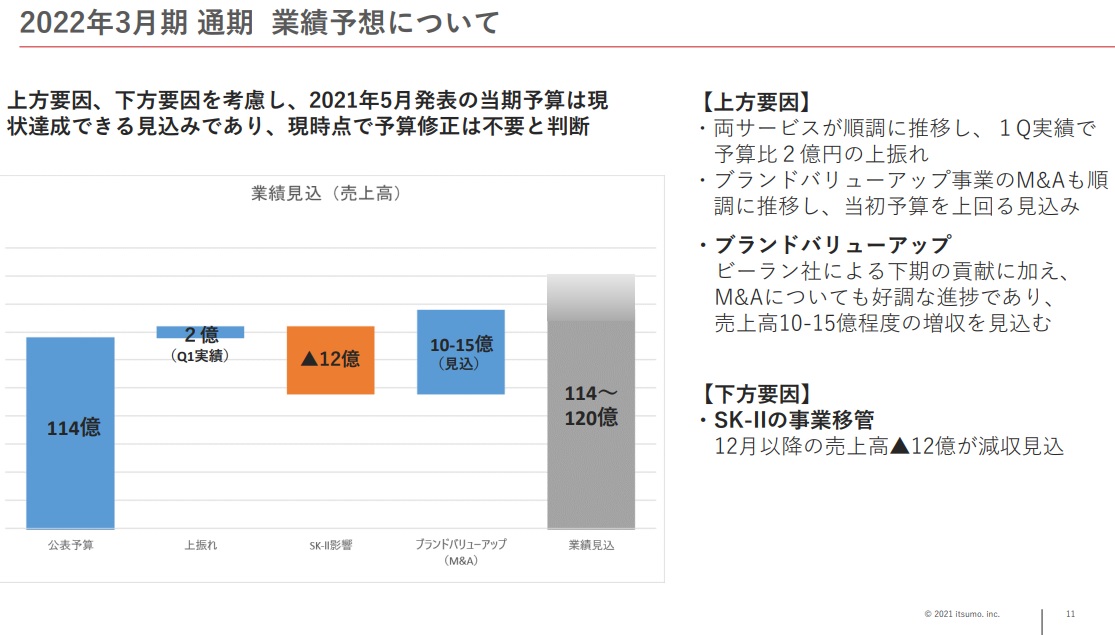

まずは2022年3月期の通期業績予想と2Q時点の進捗状況についてです

ここで、売上高YoY+30%、売上高総利益YoY+36%と非常に高い目標を

掲げているにも関わらず当期純利益がマイナス予想となっています

この理由は、今期(2022年3月期)が投資フェーズと位置付けられており、

事業拡大のための先行投資を行っているためです

2022年2Q時点の進捗から、売上高・利益ともに総じて順調に進捗していることが読み取れます

成長が期待できる要素

今後成長が期待できると考えられる要素についてまとめておきます

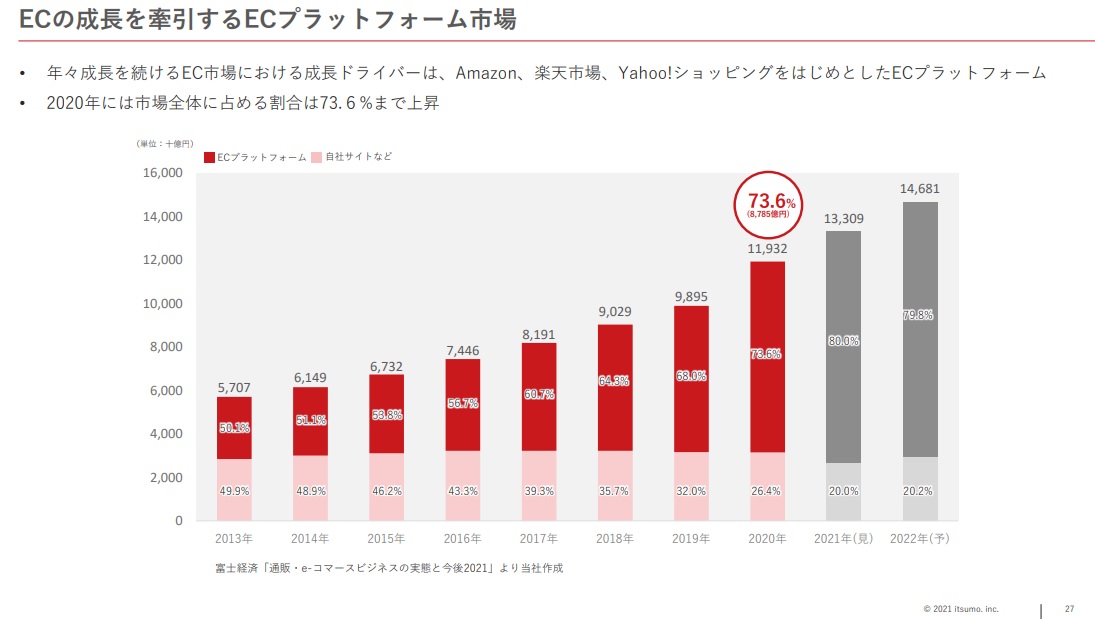

市場そのものが伸びている

事業を行ううえで、市場が伸びているかという観点は非常に重要だと感じています

時流に乗っている事業であれば、企業努力が経営成績に結びつきやすくなると考えるからです

株式会社いつもの事業領域であるECプラットフォーム市場は上記のグラフ通り、今後も伸び続ける試算となっているため、経営成績に寄与しやすい社会環境が醸成されていると考えられます

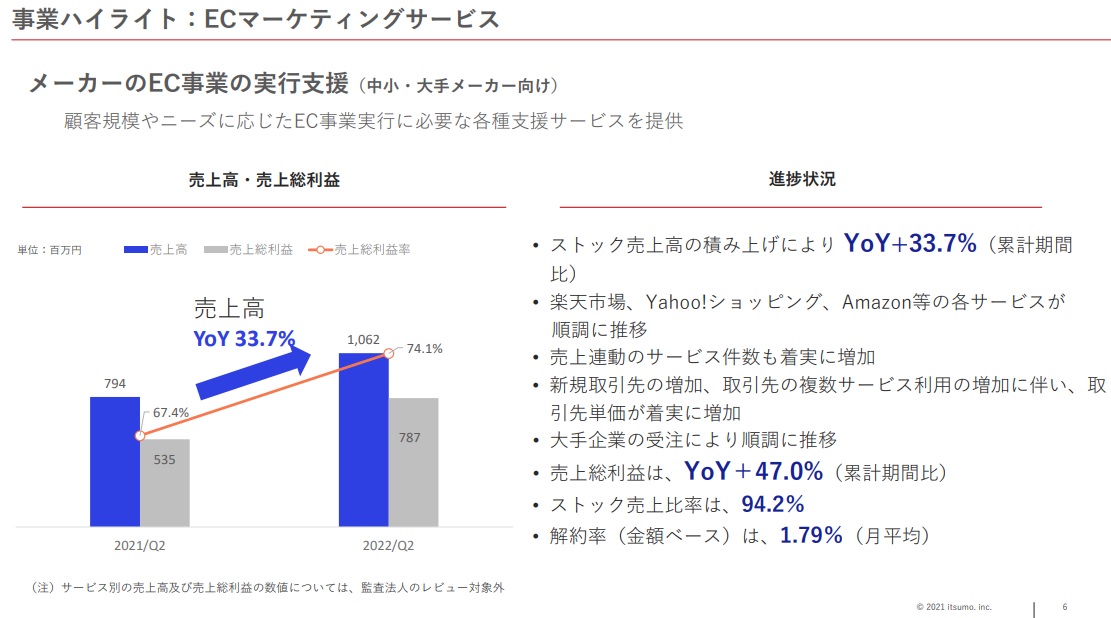

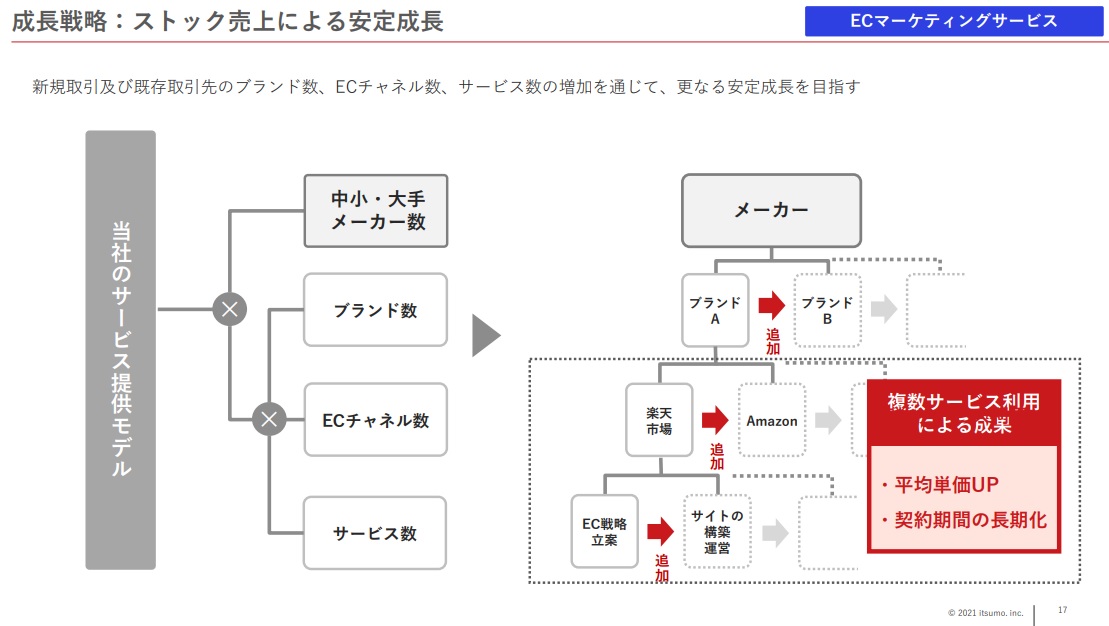

安定的なストック売上が見込める(ECマーケティングサービス)

株式会社いつもの事業に目を向けると、特にECマーケティングサービスにおいては

安定的に成長していることが分かります

ECマーケティングサービスは、全体売上総利益の60%程度を占めています

また、安定的なストック売上の性質を持ち、利益率は何と70%以上を誇ります

個人的には、株式会社いつものECマーケティングサービス事業は

同社の利益の源泉となっていると考えており、最も注目しています

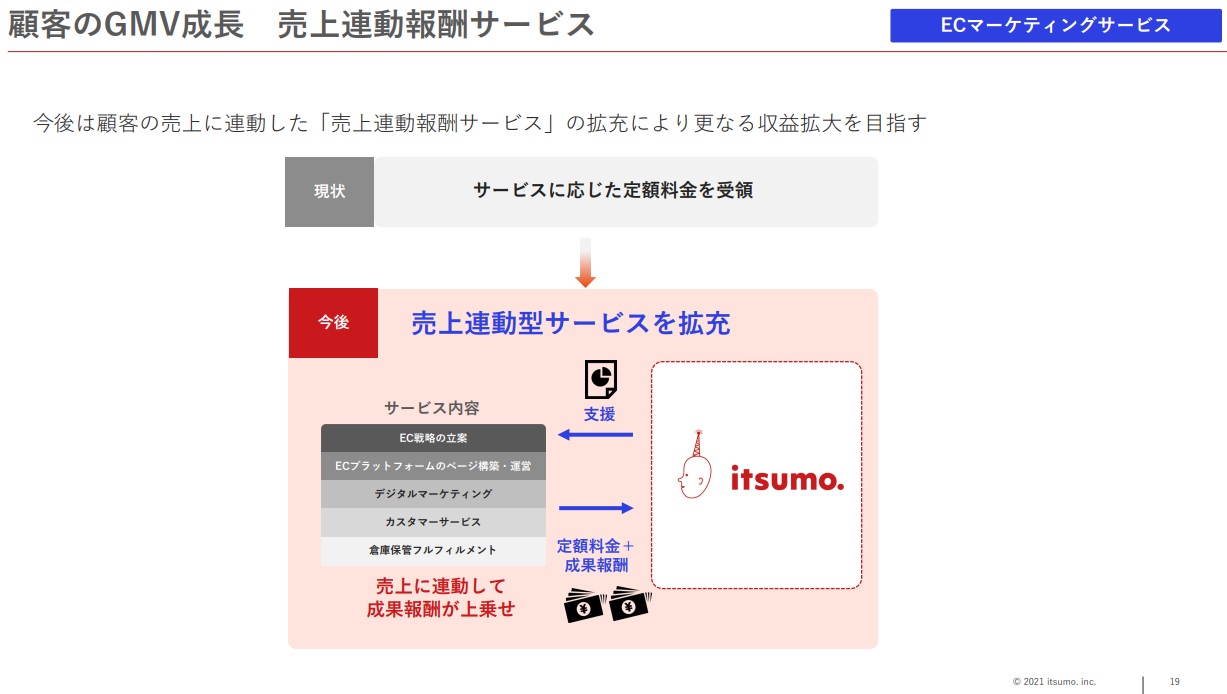

今後は更なる収益拡大を目指し、売上連動型の契約導入を進めていく方針が示されています

成長加速が期待される反面、売上連動型の契約導入によって契約数の鈍化や顧客離れ等が生じないか

今後の動向を見極めていきたいと思います

ちなみに、2022年2Qは、売上YoY+33.7%・売上総利益YoY+47.0%であり

株式会社いつもの急成長っぷりが経営成績の側面からも垣間見えます

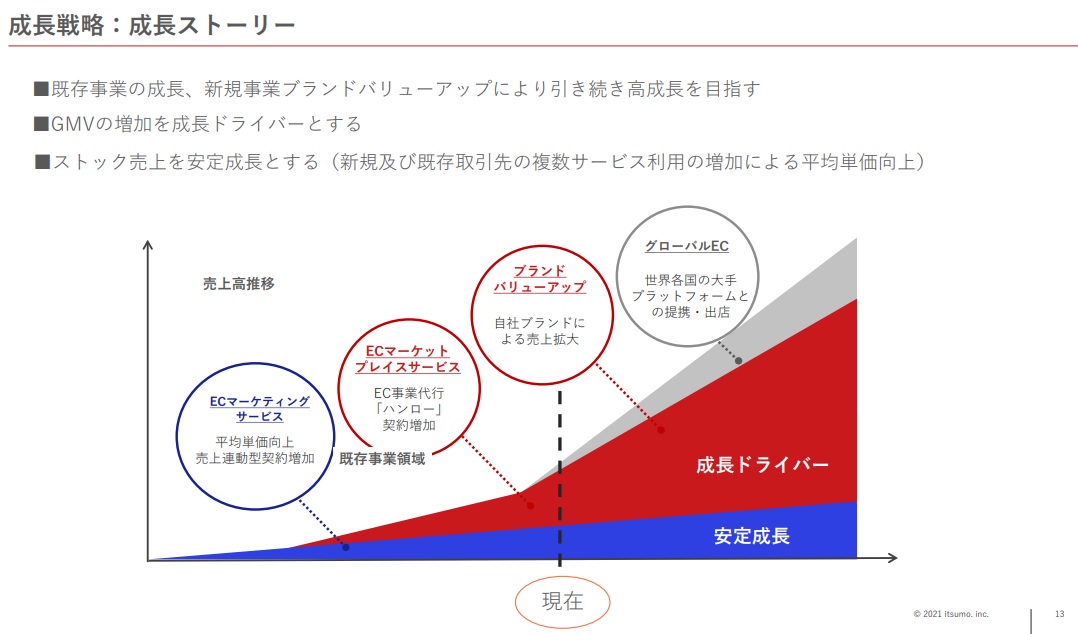

M&Aを駆使した成長加速を目標に掲げている

「利益」の源泉はECマーケティングサービス事業ですが、今後の成長拡大のために

「売上高」に大きく寄与するブランドバリューアップ(M&A)を駆使する方針のようです

安定ストック売上のECマーケティングサービスを軸に、今後はブランドバリューアップ(M&A)を駆使して、成長加速が期待できるため、今後数年の動向は注目していきたいと思っています

懸念事項と考えられる要素

続いて、懸念事項について整理していきます

最大の懸念事項は、SK-IIの解約による売上減少と考えています

SK-IIの解約

2022年3月期1Q決算発表にて、大口契約であったSK-IIブランドとの契約が

2021年11月を持って終了することが公表されました

同社にとって大口契約の一つであったため、SK-IIの解約は大きなインパクトを与えています

具体的には、2022年3月期だけで▲12億円の売上高減少、さらに来期以降にも影響を与えると

予想されることから、今後の不透明感が拭いきれず、これを受けて株価は暴落しています

引用元: SBI証券

売上減少の対応策として、M&A等によって今期(2022年3月期)の売上高減少は相殺する見込みであると説明がされています

個人的には、SK-IIの解約を受けて過熱気味だった株価が暴落し、

成長性を考慮するとやや割安といえる株価水準になっているのではないかと考えています

株式会社いつもが掲げる成長ストーリーを踏まえ、SK-II解約で生じた

売上高減少は今後のM&Aでカバーできるのではないかと考えていますが、はたして・・

まとめ

冒頭に記載した結論を改めて以下に記載します

- 今後市場の拡大が見込めるECの総合支援を手掛けている企業であり、

ビジネスモデルが優秀であることから今後も高い成長性が期待できる - 一方で、懸念事項としては、SK-IIの解約に伴う来期以降への影響度合いと

ECマーケティングサービスの売上連動型契約の動向について見極める必要がある - 2022年3月期は成長加速に向けた積極投資を行っているため、

EPSやPERをはじめとする各指標は、表面上悪化していることに留意が必要

(EBITDAは前期比約40%増加の予定) - 時価総額が100億円程度であり、さらなる成長が見込めることや

上場から間もない(2020年12月上場)ことから、中長期的な観点で成長が楽しみな銘柄

株式会社いつもは、時価総額100億円未満と成長余地がまだまだあり、

中長期的な観点で伸びしろが大きく、楽しみな銘柄であると考えています

また、中期経営計画は当期末に発表予定であるとアナウンスがされているため、

発表内容を吟味して再度同社を再評価したいと思っています

ビジネスモデルが非常に優秀であり、今後も成長が期待できることから

中長期的な観点では非常に魅力的な銘柄と判断しています

参考になれば嬉しいです

ではではっ